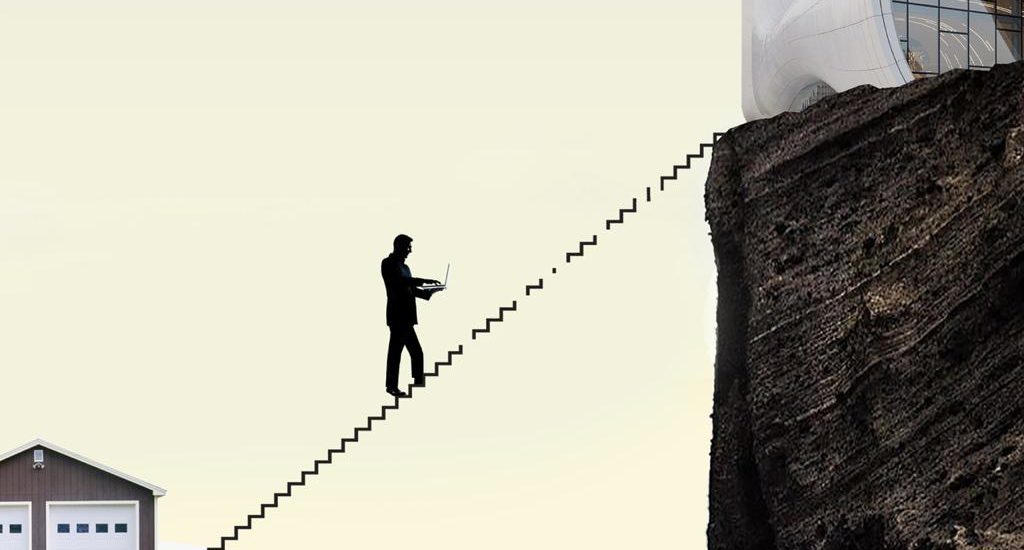

Венчур – это риск и искусство

О том, как на российском рынке сочетаются частные и государственные венчурные инвестиции, как меняется российский сектор инноваций и что несет ему приход частного капитала, в рамках совместного проекта 2035.media и Центра социального проектирования «Платформа» «Технологическая волна в России» рассказал Илья Родин – один из первых участников и руководителей частной венчурной компании FPI Innovation Fund, привлекающей деньги под технологичные проекты

В России финансирование инноваций ассоциируется с государственными институтами развития, в первую очередь, с триадой «Сколково» – РОСНАНО – РВК. Но вы работаете в частном венчурном фонде, управляющем частными деньгами. Эта модель в России перспективна?

Действительно, для России ситуация, когда частные деньги питают венчурный бизнес – не так распространена, как хотелось бы. Но если смотреть на мировые практики, частные венчурные деньги – это движущая сила технологического рынка, по крайней мере в западной инновационной традиции.

Бизнес нашего фонда основан на привлечении денег частных соинвесторов. Ключевые соинвесторы нашего фонда образует своего рода деловой клуб. Это уже более 120 человек. Среди них есть и крупные, и средние предприниматели, а также топ-менеджеры крупного бизнеса, которым тоже нужна сфера приложения и диверсификация их средств

Почему эти люди хотят вкладываться в инновации и почему доверяют именно частной компании?

Думаю, факторами доверия выступают и традиционные черты, и более эксклюзивные.

Мы не только «финансисты», по образованию мы и «технари». Мы понимаем себя как специалистов, способных грамотно войти в техническую составляющую проекта. Если нужна привлеченная экспертиза, с экспертами мы говорим на одном языке. Это позволяет эффективно ставить задачи и точно понимать ответ специалистов.

Поэтому фонд активно участвует в формулировке технологической стратегии проекта. Мы видим технические детали проекта. Активно участвуем в выработке продуктовой и технической стратегии. Можем интегрироваться в верхний уровень операционных решений. Как пример — определение критериев для процедур отбора поставщиков того или иного оборудования или материалов. Также FPI изначально активно способствует глобальному продвижения проектов, а также глобальному сорсингу компонентов и компетенций.

Такой подход не перехватывает у команды заодно инициативу?

Не все инициативы ведут в нужную сторону. Получить деньги – не единственное условие успеха. Чтобы судить о потенциальной коммерциализации проекта, важно хорошо ориентироваться в глобальном рынке инноваций.

У инновационных проектов риски высоки, отсев импульсов, которые могли бы лишить идею коммерческого результата – это скорее сервис, который разгружает проект от ненужной инерции.

Инвесторы выигрывают, если таким образом снижаются затраты. Специалист способен оценить вероятность успеха на каждой стадии. Это позволяет участникам «клуба» управлять своим деньгами с открытыми глазами, диверсифицируя риски сразу в нескольких проектах FPI.

Частные деньги желательны и с точки зрения государства. Возможно приближение наших институтов развития к более оптимальным, принятым в мире форматам?

Это происходит. Можно привести в пример фонды РВК, которые акционированы и работают по модели негосударственных компаний.

В любом случае оптимально удаление государства от непосредственного управления деньгами. Регламентация его контрольных функций в сфере инноваций – тоже актуальная задача. Иначе получается абсурдная ситуация, когда условное государство одной рукой пытается управлять высокорисковыми инвестициями, а второй бьет себя по первой, приговоривая «Нарушаете! Не нарушайте!».

На первой стадии государство показало, можно сказать, своим примером, как это делается. Сейчас мы естественно переходим к следующей фазе. И эксклюзивной роли от государства больше не требуется. Перелом стал заметным где-то в 2012 – 2013 году.

Проектные команды массово научились делать качественные проекты, грамотно их упаковывать и подавать. Качественно «сделанных» стартапов стало больше. А их количественный рост способен компенсировать утечку части из них из страны. Основная заслуга институтов развития – вклад в культуру инноваций и венчурного бизнеса.

Команда должна сосредоточиться на технической задаче. Управляющая команда – на организационной задаче.

А инвестор – если инвестором выступает государство?

Управляющие компании в любом случае должны быть акционированными и частными, насколько это возможно, свободными от влияния государства. У них свои компетенции, собственная сфера компетенций и мотивация. Точно так же, как у чиновников они свои.

Оптимальная структура отношений, если государство играет роль инвестора, в общем понятна: государство — инвестор, оно дает деньги; частная управляющая компания – отбирает проекты и рулит их судьбой; а проектные команды – это исполнители научно-технологической и бизнес-сторон.

По чьей инициативе возможен такой переход?

Вопросы, связанные с культурой венчурных инвестиций, имеют два плана. Первый план – это накопление практического опыта всеми, кто так или иначе вовлечен в круг этих вопросов.

Опыт рано или поздно всех убеждает: венчур – это риск, и венчур – это искусство, где очень многое зависит от личности. Для венчурной управляющей команды лучше, если её возглавляет яркая личность, человек-бренд. В то же время для стабильной работы институтов развития очень важны прозрачная стратегия, понятные процедуры и люди – энтузиасты инновационного развития общества.

В то же время есть очевидная задача для общественных коммуникаций. Это чистой воды социальная инженерия. Когда примеры успехов и неудач обсуждаются в обществе, процесс ускоряется.

Ну и потом, нужен государственный импульс, который задаст и закрепит курс на изменения в системе.

Были ли найдены инструменты, которые облегчают такие переходы?

Я считаю, что было бы полезно рейтинговать управленцев, претендующих на роль управляющих в проектах, управляющих фондов. Рейтинг мог бы быть публичным и регулярным. Управляющие команды и серийные предприниматели тогда станут подтягиваться под общие критерии, а процесс отбора управляющих команд/предпринимателей станет более прозрачным и эффективным

Остается лишь наполнить инфраструктуру инноваций деньгами.

Существует несколько альтернатив. Например, на создание венчурных фондов вполне мыслимо направить1-2% ежегодных пенсионных отчислений. С этого, кстати, начался венчурный бум в США 30-40 лет назад. Или возможно привлечение крупных госкомпаний в роли своего рода «финансовых резервуаров». Но второе, на мой взгляд, менее предпочтительно, так как такой системой сложнее управлять, будет больше возможностей для злоупотреблений.

С другой стороны, направление малой части ежегодных пенсионных отчислений на создание венчурных фондов, особенно фондов поздних стадий (инвестиционный раунд $10-15 млн) оздоровит рынок закрыв существующую на текущий момент финансовую брешь в позднем венчуре. Позволит сохранить перспективные венчурные проекты поздних стадий в России. Главное обеспечить прозрачный конкурсный отбор управляющих команд и высокий уровень их самостоятельности в принятии бизнес решений.

Илья Родин

Выпускник МИСиС (Россия, Москва), Фрайбергской горной академии (Германия) и Московской школы управления «Сколково». В 2011 году присоединился к FPI, а в 2014 стал партнёром фонда.

Миссия FPI – превращать научно-технические идеи в бизнес-проекты. В основном это технологические b2b проекты, но в портфеле фонда есть также «продуктовые» проекты в высоким уровнем информационных технологий. Команда FPI и команды проектов фонда распределены от Сингапура до Калифорнии. Основные офисы находятся в Новосибирске, Казани, Москве, Таллине и Ирвайне.

Источник: 2035.media